١٠ أسئلة واجوبة حول تراكم الدين العام في أمريكا

بقلم: عبد الله سلمان العوامي

تاريخ النشر: الاثنين ٣٠ مارس ٢٠٢٠م

المصادر: معهد بوينتر، صحيفة نيويورك تايمز، قناة سي ان بي سي الاقتصادية، مجلة نيوزويك، قناة سي بي اس الإخبارية

الحديث عن تراكم الدين العام في أمريكا متشعب ويحتاج الى صفحات كثيرة من أجل فهمه واستيعابه. أمريكا هي البلد الوحيد الذي يطبع عملته (الدولار الأخضر) بدون أي احتياطي من الذهب. والدين العام في أمريكا يتراكم عبر الحكومات المتلاحقة حتى أصبح ثقيلا جدا. وجاءت ازمة كورونا وزادته تراكما وثقلا. في هذا المقال المختصر سوف نحاول الإجابة على أهم عشرة أسئلة حول تراكم الدين العام في ظل هذه الازمة المستجدة.

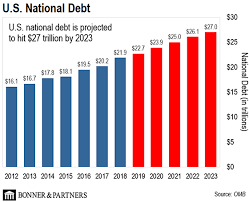

س١ – ما هو حجم الدين العام؟ في بداية عهد الرئيس ترامب، كانت ديون الولايات المتحدة بنحو ٢٠ تريليون دولار. وقد نما هذا العدد في السنوات الأخيرة، حتى عندما كان الاقتصاد في صحة جيدة. تم أضاف قانون التخفيضات الضريبية للرئيس ترامب حوالي ١،٥ تريليون دولار إلى الدين الوطني، مما سبب زيادة ٣ تريليون دولار إضافية خلال سنتين. حاليا، يبلغ الدين الوطني الأمريكي بالفعل أكثر من ٢٣ تريليون دولار وسيكون في طريقه إلى تجاوز ٢٥ تريليون دولار في الأشهر المقبلة بسبب حزمة المساعدات الجديدة لمكافحة الفيروس كورونا المستجد ولتحفيز الاقتصاد. الخبر السار هو أن حزمة المساعدات بقيمة ٢ تريليون دولار ستزيد في البداية على الدين الفيدرالي بنحو ٩ ٪ فقط. ولكن الأخبار السيئة ان الحكومة لديها بالفعل ٢٣ تريليون دولار من الديون التي وعدت بسدادها يومًا ما، بالإضافة الى دفع الفوائد كذلك. وبالتالي فإن التكلفة الإجمالية لاقتراض ٢ تريليون دولار ستزداد بمرور الوقت. ومع ذلك، مع أسعار الفائدة المنخفضة وعند أدنى مستوياتها التاريخية، فان الوقت قد يكون مناسبا لإضافة المزيد من الديون. والجدير بالذكر أن حوالي ٦ تريليون دولار من الدين القومي هي أموال تدين بها الحكومة لنفسها. يستبعد العديد من الاقتصاديين هذا المبلغ عند حساب مقدار ديون الولايات المتحدة، مما يضع علامة التبويب الحالية عند حوالي ١٩ تريليون دولار فقط.

س٢- كيف تتم عملية تمويل الديون؟ ستقترض الحكومة الأمريكية الأموال التي خصصتها لحزمة المساعدات الأخيرة والتي تقدر ب ٢ تريلين دولار من خلال إصدار سندات الخزانة. وبعد ذلك، يتم بيع السندات للبنوك، وإذا لم يكن لدى البنوك ما يكفي من المال لشرائها، فسوف يقرضها الاحتياطي الفيدرالي بقدر ما يحتاجون. ثم تستدير البنوك وتبيع السندات بهامش ربح منخفض إلى المستثمرين من جميع أنحاء العالم. وفي نفس الوقت، يقوم بنك الاحتياطي الفيدرالي بعملية تيسير كمي Quantitative Easingغير محدد المدة، وشراء سندات الخزانة وغيرها من السندات الأخرى على نطاق واسع في محاولة لدفع السيولة إلى الأسواق المالية المتوترة. وهذا الاجراء من الاحتياطي الفيدرالي ساهم بقوة في تشجيع بقية الإدارات الحكومية والشركات والبنوك على الاستفادة من هذه الأموال الرخيصة. البنك المركزي الأمريكي (الاحتياطي الفيدرالي) وسع بشكل كبير مشترياته من السندات المختلفة في الأسابيع الأخيرة، ووضح مجلس الاحتياطي الفيدرالي علنًا خططه الأخيرة لشراء السندات بأنها “غير محدودة”. على سبيل المثال، قام بشراء ما لا يقل عن ٣٠٠ مليار دولار من سندات الشركات والأوراق المالية الأخرى المرتبطة بأصول مثل العقارات وقروض السيارات، مما يعزز قيمتها على المدى الطويل عندما يغادر المستثمرون تلك الأسواق من أجل السلامة المفترضة للديون الحكومية.

س٣- من أين يحصل الاحتياطي الفيدرالي على أمواله؟ لا يطبع الاحتياطي الفيدرالي المزيد من النقود أو الدولارات الورقية. وبدلاً من ذلك، فإنه ينشئ اعتمادات ديون بالدولار الرقمي وهي مثل النقد تماما. لن يتم إنفاق العديد من هذه الدولارات الرقمية فعليًا وسيتم إيداعها مرة أخرى داخل الحسابات في بنك الاحتياطي الفيدرالي أو في البنوك الأخرى. ولكن إذا تم سحب ما يكفي من هذه الأموال في نهاية المطاف من أجل إنفاقها، فمن الممكن أن يؤدي ذلك إلى زيادة الطلب على الدولارات الفعلية. إذا كان الأمر كذلك، فقد تضطر وزارة الخزانة إلى زيادة المعروض من الدولارات من خلال الطباعة. ولكن في هذه الحالة، من المحتمل أن يطبع جزءا صغيرا – إن وجد – من حزمة المساعدات الاخيرة.

س٤- لماذا لا تستدين الحكومة بدلا من اصدار سندات الخزانة؟ لأن الكونجرس علق “سقف الديون” لمدة عامين في تاريخ ٢٠١٩، وبعدها يمكن للحكومة أن تدخل في الدين بقدر ما تشاء. ويعني يمكن ان تستدين مباشرة في عام ٢٠٢١م إذا لم يصدر الكونجرس تشريعا جديدا ينقض هذا التشريع القائم.

س٥- لماذا تتحمل الحكومة هذا الدين الإضافي؟ قضية فيروس كورونا قضية كبرى ولتفادي تفاقمها لابد من الإنفاق بمبلغ كبير من التريليونات على المدى القصير لتفادي المشاكل الاقتصادية السيئة والقادمة في الطريق. كما ان حكومة الولايات المتحدة مستعدة لتحمل قدر كبير من الديون لاحتواء آثار جائحة الفيروس كورونا المستجد وتحفيز الاقتصاد، مع احتمال ظهور عجز في الميزانية على نطاق لم يشهده منذ الحرب العالمية الثانية.

س٦- هل الحكومة صائبة في اتخاذ هذا القرار؟ نعم. يعتقد عدد متزايد من الاقتصاديين أن الولايات المتحدة يمكنها تحمل المزيد من الديون طالما ظل التضخم منخفضًا. ويبدو أن ذلك سيستمر. لكن الشيء الوحيد الأسوأ بالنسبة لتوقعات الدين العام ان لا تقوم الحكومة بفعل ذلك حاليا. وهناك مجموعة واسعة من المحللين الاقتصاديين – بما في ذلك العديد من المحافظين الماليين الذين ينظرون عمومًا إلى الدين العام المرتفع باعتباره تهديدًا طويل الأجل – يدعمون الإجراءات الصارمة بالموافقة على هذا الدين الجديد. وقال ويليام جيل William Gale، وهو زميل اقتصادي رفيع في معهد أبحاث بروكينغز A Senior Sconomics Fellow at Brookings Institute، “ان هناك قوى نافذة تسعى للمحافظة على انخفاض التضخم”، مشيراً إلى ان هناك ايضا اتجاهات طويلة الأمد مثل التقدم التكنولوجي والعولمة، وأضاف “هذا الانخفاض من التضخم يجب أن يستمر.”

س٧- هل تستطيع الحكومة دفع هذا الدين المتراكم؟ العملية تحتاج وقتا طويلا. بشكل عام، الطريقة التي تسدد بها الحكومات الدين هي عن طريق رفع الضرائب أو خفض الإنفاق. إن دفع حزمة المساعدات الأخير ٢ تريليون دولار فقط عن طريق رفع الضرائب أمر ممكن. وذلك يتم عند عكس التخفيض الضريبي على الشركات لعام ٢٠١٧ من شأنه أن يفعل ذلك بالضبط، لكن الأمر سيستغرق عقدًا من الزمن لتسديد التخفيضات الضريبية التي تزيد عن ١،٥ تريليون دولار بموجب ذلك القانون. وللتوثيق فقد سلم دافعو الضرائب ٥٧٤،٦ مليار دولار في السنة المالية ٢٠١٩ على مدفوعات الفائدة المتراكمة للدين و٢٢٩،١ مليار دولار في الربع الأول من السنة المالية ٢٠٢٠. وحيث ان التضخم منخفضا تكون الفائدة منخفضة، وبهذا يعني أن الحكومة تستطيع تحمل الإنفاق والاحتفاظ بالكثير من الديون لفترة أطول من السابق. قبل الإصابة بالفيروس كورونا المستجد، كان من المتوقع أن يرتفع الناتج المحلي الإجمالي للبلاد بنسبة ٢،١٪ سنويًا. ومن المتوقع أيضا أن تنمو مدفوعات الفائدة على الديون بنحو ٢٪ سنويًا. هذا الفرق بنسبة ٠،١٪ في الناتج المحلي الإجمالي الزائد يُترجم إلى نحو ٢٠مليار دولار إضافية في الإيرادات سنويًا لتسديد الديون الوطنية. على هذا المعدل، سوف يتم دفع حوالي ١ تريليون دولار من الديون كل ٣٠ عامًا. هذا وقت طويل، ولكن قد يكون كافياً. حتى ان كبير الاقتصاديين السابق في بنك الاحتياطي الفيدرالي والمنتقدين لسياسة الدين المتراكم السيد ديفيد ويلكوس David Wilcox يقول: “طالما أن الناتج المحلي الإجمالي ينمو بشكل أسرع من مدفوعات الفائدة، يجب أن نكون على ما يرام.

س٨- كم هو عجز الحكومة الامريكية؟ ان عجز الموازنة الامريكية على المستوى الحسابي صارخ جدا. في التوقعات التي تم إعدادها قبل أن يتفشى فيروس كورونا المستجد بشكل حاد، توقع مكتب الميزانية في الكونجرس عجزًا بقيمة ١،١ تريليون دولار في هذه السنة المالية، أوبنسبة ٤،٩٪ من الناتج المحلي. وبعملية حسابية بسيطة حيث إذا كان الدين الوطني سيرتفع بمقدار ٢ تريليون دولار مقارنة بما كان متوقعًا، ودفعت الحكومة ذلك عبر إصدار سندات لمدة ٣٠ عامًا بالمعدلات الحالية، فستكون تكلفة خدمة الدين حوالي ٢٩ مليار دولار سنويًا، وهو مبلغ تافه في اقتصاد يساوي حجمه ٢٠ تريليون دولار. وخلافا للمقترض الخاص، فإن الحكومة لا تحتاج أبدا إلى تسديد ديونها. من الناحية النظرية، يمكن أن يبقى الدين في الدفاتر إلى أجل غير مسمى طالما أن تكلفة مدفوعات الفائدة يمكن إدارتها، والتي تعتمد بدورها على النمو الاقتصادي.

س٩- هل تستطيع الحكومة حقا اقتراض الكثير؟ يعتقد معظم الاقتصاديين ذلك، حيث ان القاعدة العامة للعديد من الاقتصاديين هي أن دين الدولة يجب ألا يتجاوز ٩٠٪ من ناتجها المحلي الإجمالي. تجاوز هذا الحد سوف يبطئ نمو البلاد، أو ما هو أسوأ من ذلك، حسب تفكير بعض الخبراء. في العام الماضي، بلغ الناتج المحلي الإجمالي للبلاد ٢١،٧ تريليون دولار، مما جعل مستوى الدين العام للحكومة بعد حزمة المساعدات الاخير عند ٨٧٪. هذا يبدو قريبًا من بلوغ الحد الأقصى. في المقابل، يرفض العديد من الاقتصاديين فكرة تجاوز الدين بنسبة ٩٠٪ من الناتج المحلي الإجمالي يعني تباطؤ النمو الاقتصادي، حيث ان ديون الدولة قد تضاعفت أكثر من الضعف منذ الركود الاقتصادي في عام ٢٠٠٨ – وحتى الآن حين ضرب الفيروس كورونا المستجد أقدامه في أمريكا، في وقت كانت فيه أمريكا تتمتع بأطول توسع اقتصادي لها على الإطلاق. وانخفضت أسعار الفائدة أيضًا إلى أدنى مستوياتها التاريخية، مما يعني أن المستثمرين يعتقدون أنه من شبه المؤكد أن الولايات المتحدة ستكون قادرة على سداد كل ديونها. وللتوثيق دفعت الحكومة الفيدرالية ٥٨٠ مليار دولار من الفائدة في سنتها المالية الأخيرة، أو حوالي ١،٧ ٪ من الناتج المحلي الإجمالي، وفقًا لبنك الاحتياطي الفيدرالي في سانت لويس. كان هذا أقل بكثير مما كان عليه في عام ١٩٩٩، عندما بلغ إجمالي مدفوعات الفائدة على الديون الفيدرالية ٣ ٪ من الناتج المحلي الإجمالي. بناءً على ذلك، وحتى لو تضاعفت أسعار الفائدة عن أدنى مستوياتها الحالية، يمكن للولايات المتحدة تحمل اقتراض ما يصل إلى ٥٠ تريليون دولار.

س١٠- كيف يمكن منع التضخم؟ قد يحتاج الاحتياطي الفيدرالي ذات يوم إلى رفع أسعار الفائدة وبيع حيازته من سندات الخزانة لمنع التضخم. ولكن هذا سيحدث على الأرجح في وقت يعود فيه الاقتصاد إلى مساره الطبيعي أي ما قبل الفيروس كورونا المستجد، مع العلم ان الاقتصاد كان يشهد مستويات تضخم أعلى مما كان عليه خلال العقد الماضي بشكل واضح. تشير جميع الأدلة الآن إلى أن ذلك اليوم قد يكون بعيدا. حاليا من المرجح أن يكون هناك مشكلة في أن يقع الانكماش Deflation، أو انخفاض في الأسعار. حيث يبلغ سعر النفط عند حوالي ٢٣ دولارًا للبرميل، ما يقرب من ثلث المستوى الذي بدأ به هذا العام، وتشير أسعار السندات إلى أن التضخم سيبلغ بمتوسط حوالي ١،٠٧ في المائة سنويًا على مدى العقد المقبل.